Période transitoire: d’employé à indépendant.

Comment éviter les lacunes de prévoyance?

- Planification en amont: Dressez un plan de prévoyance le plus tôt possible et renseignez-vous sur les alternatives de prévoyance (idéalement en consultant des experts de la prévoyance).

- Rachat dans le 2e pilier: Demandez à votre caisse de pension l’ampleur de l’éventuelle lacune. Vous trouverez ici des informations complémentaires sur le rachat dans le 2e pilier et sur les éléments à garder à l’esprit.

- Affiliation alternative: Examinez une affiliation à une institution de prévoaynce qui offre exclusivement des prestations surobligatoires.

- Pilier 3b: Le pilier 3b fait partie de la prévoyance privée. Alors que le pilier 3a est axé sur le long terme (prévoyance liée), les avoirs du pilier 3b sont des valeurs patrimoniales épargnées volontairement, comme des assurances-vie, des biens immobiliers, des titres et des actions.

- Examiner les formes juridiques alternatives: Si vous créez une Sàrl ou une SA, vous avez certes besoin d’un capital de départ, mais vous serez ensuite lié à votre entreprise par un contrat de travail (statut d’employé).

Le 2e pilier offre de nombreux avantages

Les indépendants doivent-ils se diriger vers le 2e ou le 3e pilier? Est-il possible de les associer et, si oui, cela est-il judicieux?

Dans le 3e pilier, les indépendants ont une plus grande marge de manœuvre que les employés. S’ils ne cotisent pas à la caisse de pension, ils peuvent verser annuellement jusqu’à 20% de leur revenu net (avec un plafond de CHF 35’280,00 par an) dans le pilier 3a. Toutefois, si vous versez des cotisations à la caisse de pension, vous pouvez verser au maximum CHF 7’056,00 par an dans le pilier 3a.

«Dans de nombreux cas, les avantages offerts par la prévoyance du 2e pilier l’emportent. Il est naturellement aussi possible d’associer le 2e pilier et le pilier 3a.»

Selon le législateur, les cotisations dans la caisse de pension peuvent représenter jusqu’à 25% du revenu et sont, tout comme celles versées au pilier 3a, déductibles des impôts. Dans le cas du 2e pilier, les indépendants ont par ailleurs la possibilité d’effectuer des rachats volontaires. Cela permet par exemple de réduire encore la charge fiscale les années où les revenus sont élevés (en termes d’économies d’impôts, un indépendant a donc tout intérêt à opter pour le 2e pilier).

Ceux qui souhaitent couvrir leur famille ont également tout intérêt à opter pour une caisse de pension, car cette solution couvre également le décès et l’invalidité. Une alternative correspondante à la couverture de l’avoir du pilier 3a serait une assurance incapacité de gain séparée ou une assurance vie privée.

Dans le pilier 3a, on peut souvent définir soi-même sa stratégie de placement. Dans le 2e pilier, cette possibilité est également offerte, mais seulement pour la partie du revenu non couverte par le fonds de garantie. Cela permet ainsi de définir soi-même la stratégie de placement pour les tranches de salaire supérieures à CHF 132’000.

Le 2e pilier est plus intéressant en ce qui concerne le versement du capital épargné lors du départ à la retraite: Vous avez le choix, dans la caisse de pension, d’obtenir le capital dans son intégralité, sous forme de rente ou sous la forme d’une combinaison des deux.

Quelles possibilités ont les indépendants dans le 2e pilier?

Selbstständige haben folgende drei Möglichkeiten, sich in der 2. Säule zu versichern:

- Solution de branche

Affiliation à la solution de prévoyance de sa propre association professionnelle. - Caisse de pension des collaborateurs

Les indépendants qui emploient des collaborateurs peuvent s’assurer comme leurs salariés, auprès de la même caisse de pension et aux mêmes conditions. - Fondation institution supplétive

Il est possible de s’affilier à la Fondation institution supplétive aux conditions minimales légales.

Comment trouver la caisse de pension qui me convient?

La prévoyance du 2e pilier offre de nombreux avantages aux indépendants. La question suivante se pose à tous ceux qui ont dû opérer ce choix: comment choisir la bonne caisse de pension?

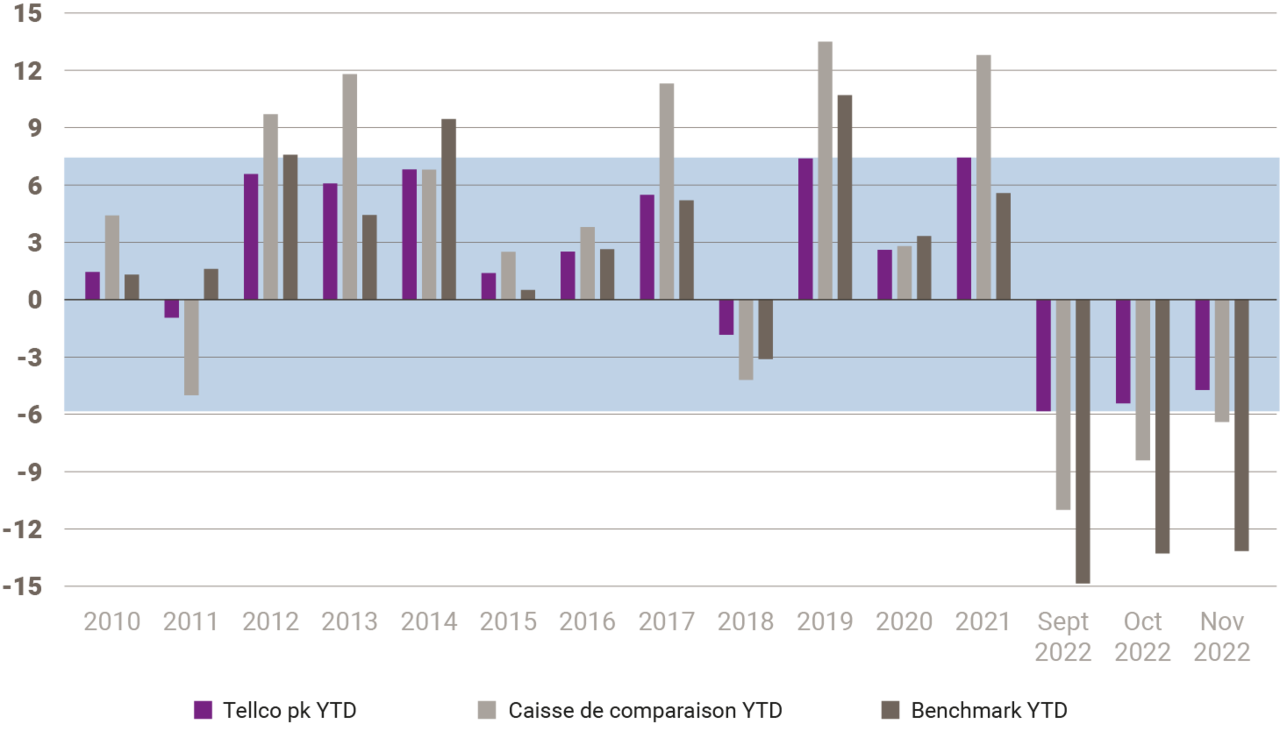

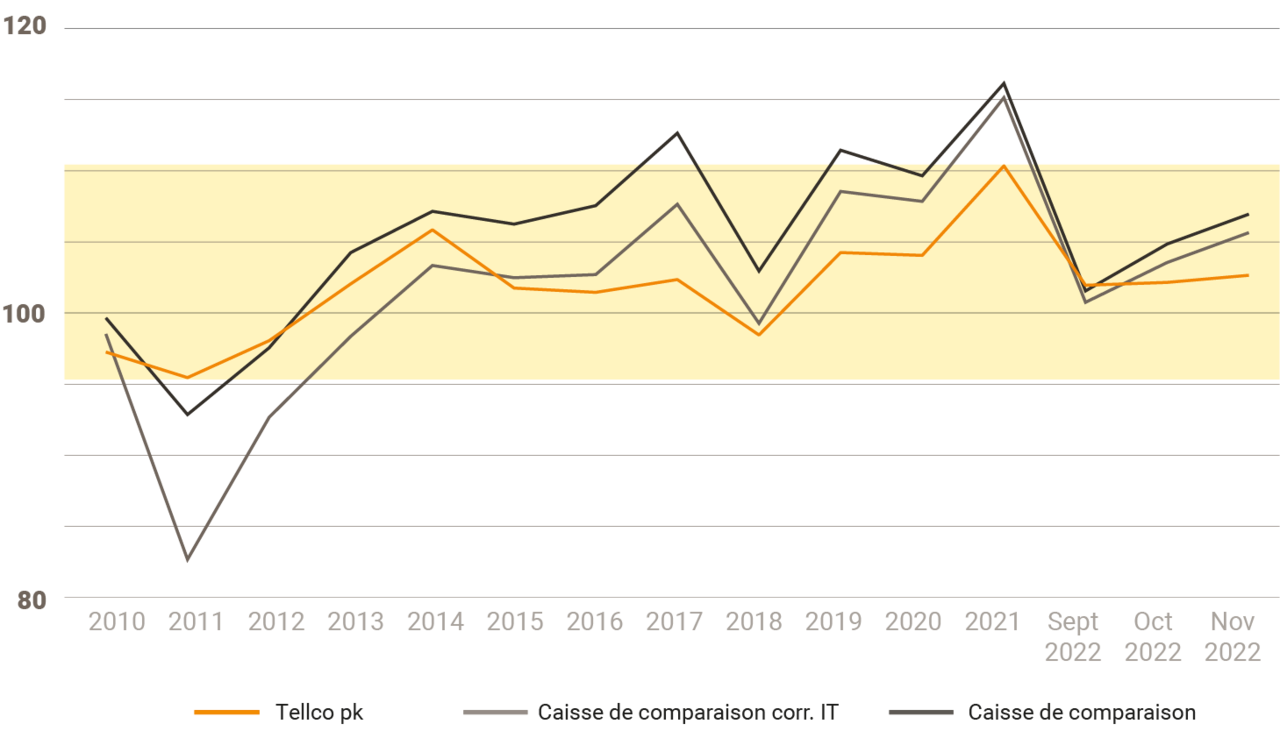

Quelle que soit votre situation, vous devez choisir avec précaution votre caisse de pension: l’élément primordial tient à la qualité et à la stabilité financière. En clair, le taux de couverture, le rapport entre le nombre de rentiers et le nombre d’actifs, le taux de conversion, la rémunération et le rapport prix / prestation rentrent en ligne de compte. Intéressez-vous également à la stratégie de placement de la caisse de pension. Se concentre-t-elle sur les rendements ou sur la sécurité financière à long terme? La flexibilité, c’est-à-dire les possibilités d’adapter la solution de caisse de pension choisie au développement de sa propre entreprise, est tout aussi décisive. Optez pour une caisse de pension dont la stratégie de placement est en phase avec vos objectifs et vos besoins. Enfin, veillez également à ne pas sous-estimer les frais de gestion que la caisse de pension vous facture.

Tellco pk offre aux organisations professionnelles affiliées, aux communautés d’intérêt et aux autres collectifs la possibilité d’exploiter toutes les synergies de la prévoyance professionnelle d’un collectif. Vous trouverez davantage d'informations ici.